Mikrofinanzierung vor Ort: ein Treffen mit Kreditnehmern

Vor einigen Monaten hatte ich die Gelegenheit, gemeinsam mit unserem Investitionsteam Light Microfinance, ein Mikrofinanzinstitut (MFI) mit Sitz in Ahmedabad, Gujarat in Indien, zu besuchen und eine Due-Diligence-Prüfung durchzuführen. MFI sind Finanzdienstleister, die Kleinkredite an Kreditnehmer vergeben, die sonst von traditionellen Bankdienstleistungen ausgeschlossen sind. Die Tagesordnung stand fest: Am ersten Tag unseres Besuchs fanden Meeting mit der Führungsebene des Unternehmens statt, am zweiten Tag besuchten wir eine der MFI-Filialen im Distrikt Kheda in Gujarat, etwa eine Autostunde von Ahmedabad entfernt.

Kreditgemeinschaften und soziale Sicherheiten in der Mikrofinanzierung

Von der MFI-Filiale aus führte uns das Team zu einer der Joint Liability Groups (JLGs), die kürzlich einen Kredit von der MFI in Anspruch genommen hatten. Eine JLG ist eine Gruppe von 4 bis 10 Mitgliedern, häufig Frauen und in der Regel aus demselben Dorf, die sich zusammenschließen, um einen Kredit zu erhalten. Durch die Beantragung als Gruppe werden die physischen Sicherheiten, die sonst erforderlich gewesen wären, durch "soziale Sicherheiten" ersetzt. Die Mitglieder dieses sozialen Sicherungssystems sind gegenseitig für die Rückzahlungen verantwortlich und fördern so die pünktliche Rückzahlung der Kredite. Auf diese Weise helfen MFI unterversorgten Gemeinschaften beim Zugang zu Krediten, selbst wenn keine physischen Sicherheiten vorhanden sind, indem sie Kredite an JLGs vergeben.

JLG-Mitglieder aus dem Dorf Hathnouli

Diese JLG bestand aus 8 Kreditnehmerinnen, die alle im Dorf Hathnouli im Bezirk Kheda in Gujarat leben. Die Hauptbeschäftigung der Dorfbewohner ist die Landwirtschaft und damit verbundene Tätigkeiten. Frauen gehen häufig auch informellen Tätigkeiten nach, wie z. B. Milchwirtschaft, Schneiderei und Catering. Die Alphabetisierungsrate der Frauen in diesem Bezirk liegt bei 75 % und damit fast 10 Prozentpunkte unter der der Männer im selben Bezirk. Leider ist dies nicht untypisch für das ländliche Indien. Auch wenn sich diese Lücke immer weiter schließt, gibt es immer noch mehrere soziokulturelle Barrieren, die Frauen in ländlichen Gebieten Indiens daran hindern, das gleiche Bildungsniveau zu erreichen wie ihre männlichen Kollegen. Dies führt häufig zu geringeren Beschäftigungsmöglichkeiten, finanzieller Abhängigkeit von männlichen Verwandten und geringerer finanzieller Autonomie innerhalb des Haushalts. Mikrofinanzierung hat ein immenses Potenzial, einige dieser Lücken zu schließen.

Erstkreditnehmer und Zugang zu formalen Finanzdienstleistungen

Die JLG-Mitglieder, die wir trafen, waren alle Erstkreditnehmer der MFI. Von der Geschäftsleitung erfuhren wir, dass etwa 15-20 % des gesamten Kundenstamms der MFI derzeit aus Erstkreditnehmern besteht, die noch nie Zugang zu formellen Finanzdienstleistungen hatten. Das Management stellte fest, dass diese Kreditnehmer in der Regel nach dem 4. oder 5. Kreditzyklus (jeder Kreditzyklus dauert in der Regel 24 bis 27 Monate) Zugang zu herkömmlichen und billigeren Krediten von Banken haben. Die Wirkung dieser MFI ist zweifellos beträchtlich, da sie Kunden, die zum ersten Mal einen Kredit aufnehmen, an formelle Finanzdienstleistungen heranführt. Ihr Betriebsmodell beseitigt mehrere Zugangsbarrieren, die eine ländliche, ungebildete weibliche Kreditnehmerin beim Zugang zu formellen Kreditlösungen überwinden muss: vor allem das Fehlen einer Kredithistorie und das Fehlen von physischen Sicherheiten. Die Mikrofinanzierung hilft ihnen, den Übergang zur "Bankfähigkeit" zu schaffen.

Einblicke in das Mikrofinanzwesen in Kheda, Gujarat

Bei unserer Ankunft wurden wir von 8 fröhlichen Frauen begrüßt, die uns freundlich in ihrem Haus willkommen hießen. Unsere Unterhaltungen waren fast dreisprachig: Gujarati und Hindi mit einigen allgemein verständlichen englischen Wörtern dazwischen. Diese Frauen und die örtlichen Kreditvermittler gaben uns wertvolle Einblicke in die Realität der Mikrofinanzierung in Kheda, Gujarat.

Wirtschaftliches Empowerment durch Mikrofinanzierung

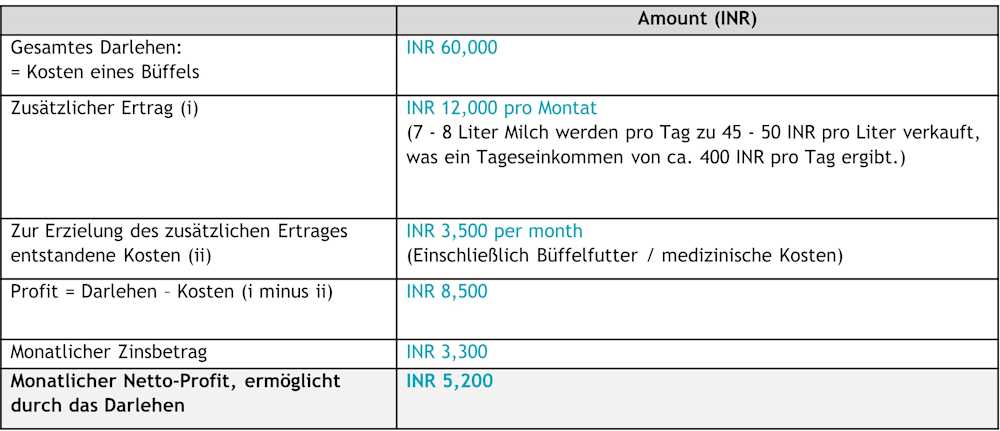

Die Frauen nutzten den Erlös des Kredits, um einen Büffel zu kaufen. Angesichts der hohen Vertriebsdichte der AMUL-Milchgenossenschaft im Bundesstaat können sie täglich etwa 7-8 Liter Büffelmilch an den nahe gelegenen AMUL-Molkereiladen verkaufen und so eine zusätzliche Einnahmequelle von 12.000 INR pro Monat generieren, was 145 USD entspricht. Der monatliche Kreditrückzahlungsbetrag beträgt 3.300 INR, was ein zusätzliches monatliches Haushaltseinkommen von 5.200 INR ergibt. Obwohl das durchschnittliche Haushaltseinkommen nicht bekannt ist, wird geschätzt, dass das Darlehen ein zusätzliches Einkommen von mindestens 20 % des gesamten monatlichen Haushaltseinkommens ermöglicht hat und sogar noch mehr, wenn das Darlehen vollständig zurückgezahlt ist.

Mobile Technologien steigern die Effizienz von Mikrofinanzprojekten.

Mobilbasierte Tools werden in verschiedenen Phasen des Investitionsprozesses zum Einsatz gebracht. Bei der Auftragsvergabe zum Beispiel überprüfen die Mitarbeiter vor Ort die Kundeninformationen mit den Daten der Kreditbüros, indem sie eine hauseigene Cloud-basierte mobile Anwendung auf ihren Smartphones nutzen. Wenn sich mögliche Risiken abzeichnen, wird der Kredit sofort abgelehnt, kann aber aufgrund der digital erfassten Daten zu einem späteren Zeitpunkt leichter neu bewertet werden.

In ähnlicher Weise führen die Kreditmanager in der Due-Diligence-Phase Hausbesuche bei potenziellen Kreditnehmern durch und geben ihre Beobachtungen und Kundenantworten direkt in die mobile Anwendung ein. Früher wurden diese Daten in Papierform erfasst. Der Einsatz mobiler Technologien hat die Geschwindigkeit und die Qualität der typischen Bonitätsprüfungen potenzieller Kreditnehmer erhöht. Außerdem können Dokumente direkt über die Anwendung hochgeladen werden, was eine systematische Dokumentation für jeden ausgezahlten Kredit ermöglicht.

Auswirkungen der Mikrofinanzierung auf die Fähigkeit zur Finanzverwaltung und die Resilienz

Im Fall der JLG-Mitglieder, die wir trafen, wurde das zusätzliche Einkommen aus dem Verkauf der Büffelmilch von der Molkerei direkt auf ihre Bankkonten eingezahlt. Sie hatten nun direkten Zugang zu diesen Geldern, obwohl einige der Frauen keine Erfahrung mit dem Abheben von Geld an einem Geldautomaten hatten. Dennoch war deutlich zu erkennen, dass das zusätzliche Einkommen das sie verdienten, ihnen ein Gefühl des Stolzes gab, da sie dadurch zu ihrem Haushaltseinkommen beitragen konnten. Für einige bedeutete dies auch ein größeres Maß an Beteiligung an Geldfragen und Entscheidungsfindungen im Haushalt.

Diese Einblicke aus erster Hand decken sich mit den Ergebnissen des jüngsten Berichts über den 60Debicels Microfinance Index, in dem festgestellt wurde, dass Kunden, die Mikrofinanzkredite für geschäftliche Zwecke in Anspruch nehmen, größere Fortschritte bei der Finanzverwaltung und Widerstandsfähigkeit erzielen.

Engagement für Mikrofinanz und die Stärkung von Frauen auf dem Land

responsAbility wird seine Investitionen in Mikrofinanz in Schwellenländern weiter ausbauen. In diesem Bereich engagieren wir uns seit unserer Gründung im Jahr 2003. Wir haben gesehen, wie wichtig Mikrofinanz ist, um Menschen zu unterstützen, die keinen Zugang zu Finanzdienstleistungen haben. Zugang zu Finanzdienstleistungen bedeutet, den Menschen die Möglichkeit zu geben, ihren Lebensunterhalt zu verbessern, ihre finanzielle Resilienz zu erhöhen und vor allem Frauen, die in ländlichen Gebieten leben, zu stärken.

Tanya Philip

Tanya Philip arbeitet als Impact Officer bei responsAbility Investments. Sie hat mehrere Forschungsberichte und Artikel zu nachhaltiger Finanzierung für Entwicklung und finanzieller Inklusion verfasst. Ihr breites Erfahrungsspektrum umfasst die Messung und Verwaltung von Impact, Beratung im öffentlichen und privaten Sektor, Projektmanagement und die Gestaltung quantitativer Studien. Sie hat einen Masterabschluss in International and Development Economics von der Yale University sowie einen Bachelorabschluss in Wirtschaftswissenschaften vom St. Xavier's College in Mumbai.